中国税务总局副局长张志勇近日在接受采访时表示,中国将出台加强打击国际逃避税的一系列举措,其中包括建立跨国企业利润水平监控体系,防止跨国企业侵蚀中国税基,转移中国利润。

刚刚结束的G20峰会领导人声明,到2015年年底完成共同对抗跨国公司避税行为的计划实施达成共识。这对中国而言,意味着通过全面加入G20框架下的国际反避税行动,升级反避税行动。

G20启动的这项名为“税基侵蚀和利润转移(BEPS)”的行动计划,堪称近百年来国际税收体系较大改革。目前的所得税国际规则是上世纪二十年代在次世界大战结束以后建立起来的,已经运行近百年,适用于传统经济时代,解决经济全球化初期重复征税问题。

当前,包括中国在内的全球利润至少50%以上涉及国际交易,跨国资本流动日益便利,加之“避税天堂”等低税率、零税率“洼地”的存在,使得不少跨国公司通过跨境转移利润等手段逃避纳税,国际社会必须携手改革现有国际税收规则体系。

作为较大的外国直接投资引进国,中国无论是在企业“走出去”还是“引进来”过程中,所遇到的税收挑战也越来越大,一些跨国公司违规避税手段可谓花样百出,不断出新。

事实上,近些年,中国已经越来越重视反避税,初步构建了反避税防控体系,加强对跨国企业的反避税调查,防止跨国企业境外损失向中国转移,成功阻止了欧美经济危机中外国母公司向中国子公司的损失转移。

中国反避税对税收的直接贡献也不断提高,从2005年的4.6亿元人民币上升至2013年的469亿元人民币。

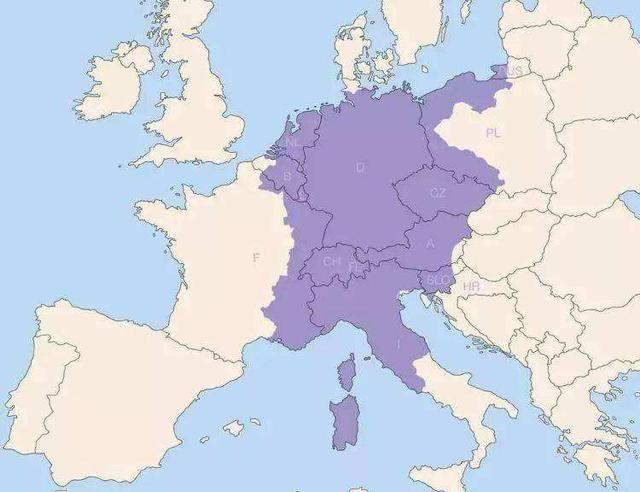

同时,中国越来越重视通过参与全球国际税收合作升级自己的反避税行动,范围包括:参与BEPS项目的34个OECD成员国和10个非OECD成员;已经签署《多边税收征管互助公约》的69个;承诺实施金融账户涉税信息自动交换新标准的93个和地区等。范围还将随着经济全球化的发展以及与之伴随的国际税收改革的推进而不断扩大。

张志勇介绍,中国在“打击国际逃避税”将出台一系列举措,其中包括建立跨国企业利润水平监控体系,全面掌握在华跨国企业利润水平并有针对性地开展国际税收风险应对,通过信息化建设防止跨国企业侵蚀中国税基,转移中国利润。

此外,还包括完善相关税收法律法规,包括《税收征管法》《个人所得税法》的修订,反避税法律法规以及涉及国际交易的税收规则的制定与完善等等。

普华永道中国税收政策服务组合伙人梅杞成也说,中国应加快完善和清晰本土反避税法律条文,集中精力打击恶意税收筹划,较大程度发挥各个反避税手段在维护良好税收秩序中的作用。

“一国的反避税‘篱笆’扎得紧,跨国公司在该国境内产生的利润就不容易转移出境。在税源国际化的今天,反避税工作的实质就是对跨境税源的争夺。”中国财税法学研究会副会长、厦门大学法学院教授廖益新说。

“当然,随着‘走出去’战略的实施,中国也即将成为净资本输出国。在国际投资和交易所产生的所得中,既表现为来源国,也表现为居民国。因此,我国参与税收国际协调时,既要维护我国作为所得来源国的税收权益,又要避免未来国际税收规则不利于我国对外投资。”张志勇说。(记者何雨欣 侯雪静)