配股是被人嫌弃的一种融资行为。

配股就是上市公司以低于市场价向原有股东配售新股,就是强迫原有股东交钱,要么交钱要么立即滚蛋!

配股公告一出你就尴尬了!继续持有参加配股吧又要掏一笔钱出来,相当于补仓。跑路吧,比目前市场价低很多的配股机会主动放弃,是不是很傻?

经常是配股公告一出,大家夺路而逃。

下图是今年配股融资的两家券商,中金和中信。

搞不懂中信证券为什么要配股融资,一融就是230亿,配股价14.43元/股,严重低于股价也低于净资产,每10股配1.5股向全体A股股东配售15.97亿股。快报显示2021年净利润将近230亿,为什么这么会赚钱的赚钱机器还是喂不饱?上市公司本应该把赚到的利润好好的回馈给市场,现在反而反过来,这种融资无形中把之前5年的分红都收回去了。

浙商银行不错,不足3元,公司想配股,配股价不允许低于6块多钱的净资产,可能有戏!//@斗哥224830443:我的浦发银行,等到花儿也谢了

梦若神机陕西博诚投资管理有限公司总经理收评:震荡后继续走高。今天下午的盘面,和今天上午的盘面没有多大变化,上证3000点附近一直呈现缩量震荡走势。对于后市,我有以下看法,供各位参考。1、昨晚外围大跌,而今天A股维持上证3000点附近震荡,已经称得上强势。我预计在短暂的震荡之后,大盘明日或再度走高。2、今天是缩量震荡,抛压并不大,虽然权重股今天继续压制盘面,但是缩量震荡意味杀跌动能缩减,明天注意以大金融为主的权重股可能会崛起。

依此计算,华泰证券配股价约10.20元,低于净资产(15元左右) 现价12.7元,估计明年一月,公司若不出面维持股价,华泰证券将跌至配股价附近。 凡银行,保险,地产,证券公司,这些吸血鬼,过几年就要向市场,向股民伸手,切勿再以价值投资的名义提起,污了价值投资的好名声。

来说是非者,便是是非人。公告为准,鲁国强不得低于首次发行价减持,即不低于配股折合后的27.6元。离现价21.73元还有将近30%的安全涨幅。明白人一看便知。

金融界金融界网站官方账号海象新材一面推回购一面减持 王周林服刑期仍在“工作”

教科书-11 配股与定增的区别。

鬼话财经优质财经领域创作者

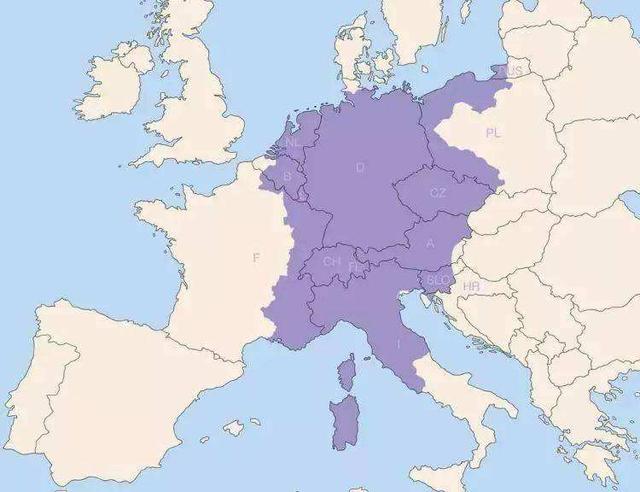

昨天的时候一个粉丝问我,农行会不会配股?我完全理解他的担心,因为对于这种规模的企业再融资肯定是对持股人非常大的伤害,市场特别害怕这种。但是,这也反映出他对相关规则的不了解,属于典型的杞人忧天了。为什么呢?如果认真去观察一下,会发现一个细节。最近几年金融机构的融资还是非常多的,今年以来,已有中信证券(A股及H股)、东方证券、兴业证券、财通证券4家券商实施配股,合计募资约572.97亿元;国金证券、长城证券2家券商实施定增,合计募资134.33亿元;中国银河、浙商证券完成可转债发行,合计规模为148亿元。而银行方面,华夏银行刚刚定增募集资金80亿,邮储银行计划定增募集资金450亿,发现细节了吗?为什么券商再融资以配股为主,银行再融资都是定增?原因很简单,银行的净资产普遍比较高,而且比股价还要高,处于破净状态。而如果配股肯定要比市场价格有一定的折让,那么发行价就会低于净资产。而银行主要都是以国有资本为主,如果发行价低于净资产这就有利益输送的可能,也是不符合规定的。在这种情况下,也就没有可能用配股的方式来融资了,只能通过定增的方式进行,而且定增价格会远远高于市场价格。例如华夏银行市场价格仅仅5元多,但是定增价格达到了15.16元,道理就在这里。

[比心][比心][比心][比心][比心]

鬼话财经优质财经领域创作者

昨天的时候一个粉丝问我,农行会不会配股?我完全理解他的担心,因为对于这种规模的企业再融资肯定是对持股人非常大的伤害,市场特别害怕这种。但是,这也反映出他对相关规则的不了解,属于典型的杞人忧天了。为什么呢?如果认真去观察一下,会发现一个细节。最近几年金融机构的融资还是非常多的,今年以来,已有中信证券(A股及H股)、东方证券、兴业证券、财通证券4家券商实施配股,合计募资约572.97亿元;国金证券、长城证券2家券商实施定增,合计募资134.33亿元;中国银河、浙商证券完成可转债发行,合计规模为148亿元。而银行方面,华夏银行刚刚定增募集资金80亿,邮储银行计划定增募集资金450亿,发现细节了吗?为什么券商再融资以配股为主,银行再融资都是定增?原因很简单,银行的净资产普遍比较高,而且比股价还要高,处于破净状态。而如果配股肯定要比市场价格有一定的折让,那么发行价就会低于净资产。而银行主要都是以国有资本为主,如果发行价低于净资产这就有利益输送的可能,也是不符合规定的。在这种情况下,也就没有可能用配股的方式来融资了,只能通过定增的方式进行,而且定增价格会远远高于市场价格。例如华夏银行市场价格仅仅5元多,但是定增价格达到了15.16元,道理就在这里。

市场有一个很常识的规律,每次牛熊转换都伴随着上一波牛市炒了N倍的品种彻底“投降”。

13年中也就是上上波大牛的“真底”,06-09大热的那些蓝筹资源品种彻底认输了,资源彻底凉了,13年招行配股能低于净资产,你敢信?

19年初创业板指数跌到了15峰值的快四分之一,热门品种全部彻底认输,没人再看多了。另一个15年的龙头板块领头羊中车跌的还剩个零头,所以市场见底了,3年疯狂的结构牛,几乎全部宽基指数翻倍。

所以现在茅指数与宁指数死不认输,市场能中期走好吗?

巜我看配股,定增和送转股的本质差别》

最近的A股非常的难以理解,牛市股灾成了最新流行语,而曾经的行情发动机和领头羊券商版块,在进入牛年后更无前例的成了市场反向指标,也令无数券商粉丝大大蒙圈,更使得无数明星基金经理,由于重磅压注权重头部券商导致所管基金市值大降,最终丟了金饭碗。

本就百思不得其解的绩优明显强于A股绝大多版块的券商,为何逆大势不涨反跌跌不止,更由于券商一哥中信在周五收盘后的一个重磅消息,再次引发券商下周方向的利好利空大讨论。

从周五媒体发布的消息证实,中信证券为打造中国券商的超级航空母舰,己通过了一项庞大的配股增资计划,大概就是以10配1.5股的方式,从市场融资280亿,并详细列出了这280亿巨资的用途和可行性报告内容。

当下很多新股民由于很少经历过配股,因此对配股的本质和到底属于利好还是利空?明白的少之又少。而对于上市公司的配股,定向增发和送转股这三个结果一样(股本扩大净利润摊薄)但又有本质区别的再分配方式,笔者是这么理解的。

一,最合理也最受欢迎的是送转股扩大总股本式的扩张。这事实上用公司净利润和公积金以送转方式分红给所有股民。而相当多长期采用送转股分红方式的优秀公司,每年送转股,又年年业绩大增长,以东方财富为例,上市10年,年年送转股从末间断,10年相加,一共送出了4.6倍(10送转46股),总股本也从几亿快速扩张到86亿。按复权计算,在10年前买入此股的股民不用买卖,其复合股利己上有几十倍。最保守估计,当年假设以10万元投入买了东财,2021年的市值至少增加了50倍等于500万只多不少。这种情况在更早的A股深市第一股000001代码的深圳发展银行(如今叫平安银行)身上,更有过十年一千倍的神话传奇。

二,配股,表面看,配股也是扩张股本,但由于配股价高低完全由大股东确定,关键是全部股民都要另外掏钱配股,这就导致了同送转股微妙的差别,其中最大的区别送转股是公司用利润和公积金白送全体股民,大小股东均不拿一分钱就得到利润。而配股则是股民花钱买股,等于自己交了钱,公司拿这些不用自己出一分钱得来的巨资去除权(股本扩大摊低成本),等于二次上市,又从股民身上捞了一笔钱。同完全自拿钱去送转股民本质上巨大差别。但表面看都扩大股本股价低了。但利润可能没有摊薄。因为自己钱一分没花,却用配股从股民身上融了巨资。中信证券本次配股就明确标明融资280亿。我目前还没有弄懂280亿来自全部股东的巨资怎么入帐?是全部归成当年净利润?或直接算淨资产?还是划入公积金?我还真搞不明白。但我知道,2020年中信证券总净利润才150亿。如果这白来的280亿如果入帐当淨利润,怕是中信证券2021年净利润没有3元也至少有2块5。这其中的计帐玄机还真不好下定义中信证券配股利好还是利空。

三,送转股和配股的差别虽然大,但不论是用公司自己利润和公积金去送转股,还是从股东身上融一笔巨资,本质上不存在大股东侵占小股东利益的不公平。因为配股时大股东也和小散一起交钱一起除权。有光大家占,有亏也一起吃。

但A股还有一种不公平的融资叫定增却同上边两种扩大股本摊薄利润有大的区别了。

以去年通过的某券商己经实拖过的定增公告得知,这家券商原有股本35亿,此次定增股约9.65亿,但定增价为7.75元,不仅太大低于当时市场价(11元),而且并非全部股民人人有份,只有大股东认可的几十个机构含众多基金可以以7.75元买到低于市价30%的定增股,说明点,等于这字公司变相配股10配2.85股(35亿配了9.65亿),配股价7.75元。但和中信证券配股大小股东全部10配1.5股又不一样,小散没有配股权。而有配股权的只要6斤月限制期,即可上市出售。这等于把低价的配股权定向给了某些关系戸,而总股本增加,摊薄净利润除权后股价肯定下降的损失,小股民只有自己负担。当然了,万一到6个月后股票跌到7.75元以下了。那些定增者也无利可图。但至少保本吧。而死抱不动的却只有忍受从11元跌到7+75元之差的损失了。定增的不公也正隐藏其中。

对于上市公司的送转股,配股,定增三种主要扩张股本的相同不同和巨大本质区别之上述说法。只是个人一管之见:肯定有不当之处,不代表对股票的推荐和排斥。

:欢迎批评指正,

更欢迎点赞和转发

华泰证券:市场反应过度。

一条增资配股的消息,让华泰证券低开了8%。股价已经低于了每股净资产。配股一般都会打折发售。虽然人们仇视配股融资企业,但配股对公司并不是坏事。

上午股价在零下7%~8%之间徘徊,成交量巨大,恐慌盘已经出尽。股价还有机会恢复到证券行业平均水平。