学步壁虎:

声明:内容来源于网络,友情分享,本文不做买卖依据,如侵权请后台留言删文。

22年业绩预告:

营业收入:2022 年收入实现 110.7~117 亿,同比增长 39%-47%,其中医疗板块收入 71~75亿元,同比增长81%-91%,消费品板块收入 39.7~42 亿元,同比基本持平。

医用耗材业务:

(1) 公司疾控防护产品的质量受到疾控中心、医院和消费者的高度认可, 在国内疫情频发的情况下, 公司加班加点生产,快速提升产能,抓住市场机会,满足了医护人员和广大民众的防护需求, 进而疾控防护产品收入得以同比大幅增长。与此同时,得益于“Winner稳健医疗”品牌知名度和美誉度的提升,医院、连 锁药店和电商等渠道覆盖率的增加,在不含被并购公司的口径下,公司非疾控防护产品业务取得了双位数 增长。

(2) 公司通过并购浙江隆泰医疗科技有限公司、稳健平安医疗科技(湖南) 有限公司、稳健(桂林) 乳胶用品有限公司,丰富了在高端伤口敷料、注射穿刺类和外科手套类等产品线的布局。前述三家被并购公司 在 2022年度纳入公司合并报表的收入约为 8 亿元。

健康生活消费品业务:更多调研,关注 深圳财富club

受国内疫情管控的影响,公司健康生活消费品业务经历了极大挑战,导致门店客流减少和物流发货受限, 使得销售收入同比基本持平。

净利润:2022 年净利润实现 16.2~18.5 亿,同比增长 31%-49% ,扣非净利润实现 15.2~17.5 亿,同比增长48%-70%,扣非增速高于利润增速主要系 22Q4 理财收益减少所致,2022 年净利润变动主要由于即使棉花、棉纱、坯布等主要原材料采购价格上涨,但是得益于“Winner 稳健医疗”品牌知名度和美誉度较高,销售收 入同比大幅增长且营销费用率同比降低,以及健康生活消费品业务实施一系列降本增效举措,公司净利润 有较大幅度增长。

23年经营策略打法:

定位:通过稳健医疗和全棉时代成为一个医疗和消费领域的大健康企业。

稳健医疗板块:

愿景:呵护健康,关爱生命, 让生活更美好;

使命:引领大健康潮流,实现人与自然的鹭港;

价值观:艰苦奋斗、开拓创新、自我批判、长期主义;

经营原则是三个优先于:质量优先于利润,品牌优先于速度,社会价值优先于企业价值;

1、整体定位:在医疗耗材领域遥遥领先, 提供一站式医疗耗材解决方案; ( 1 ) 短时间仍然专注医疗耗材领域, 2 )遥遥领先指的是要把竞争对手远远甩开,同时给医院和消费者提供一站式医疗耗材解决方案;

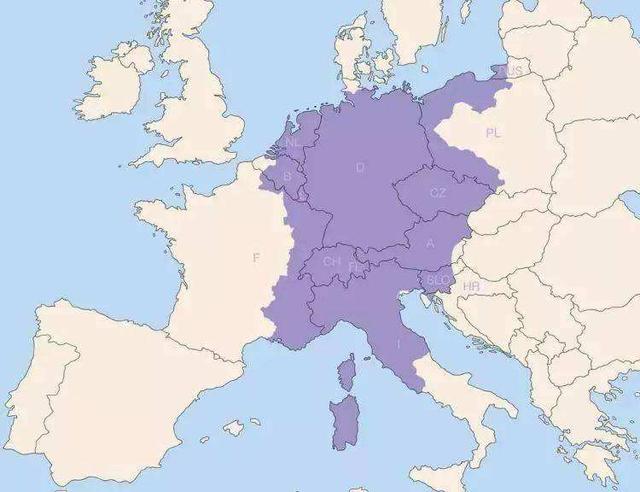

定位原因:(1 ) 全国低值医用耗材规模达到 100 亿,未来三年预测复合增速 18%,全球低值耗材市场 810亿美金, 未来三年的复合增速为 8%。低值耗材但高频,行业竞争格局分散, 中国市场没有龙头企业, 稳健医疗最具备成为龙头的能力。

2、目标人群:医护、患者和消费者。覆盖了 4000 家医院、 14 万家 OTC药店,拥有 1300 万电商会员;

3、场景:( 1 ) 感控防护领域(口罩、防护服、手消等);( 2 ) 手术室耗材; ( 3 ) 伤口护理(包括传统和高端的伤口护理产品);( 4 )家庭健康护理。四大场景最注重的是手术科室,其次是儿童, 打造儿童护理专家,例如儿童口罩、创口贴、洗鼻器、漱口水等一系列儿童产品;第三是慢性伤口护理,包括床上卧病以及需 要慢性护理的病人,例如糖尿病。 医院端的目标是降低医院的采购成本和采购精力,为患者和消费者减轻痛苦。

4、产品端:在 22 年的基础上继续聚焦爆品赢得市场份额。口罩类、手术室耗材类以及高端敷料三大类产品是稳健医疗核心竞争产品。

(1)口罩类:质量很好,得到了广大民众、疾控中心和医院的认可,成为公司第一单品。市场分散,公司具备竞争优势,比如 N95 超过国标 6 倍的透气率, 密合性达到了 99.99% (国标的要求是大于 95%),可以佩戴 8小时以上。 2023 年平面口罩注重调结构(增加功能性口罩销售占比,例如防晒、保暖、可降解口罩等 )、重视人群 (重视妇女、儿童等分类)。

(2)高端敷料:收购隆泰后,成为全国销售第一,收购隆泰实现渠道、产品互补,产品齐全且性能对标国际品牌。更多调研,关注 深圳财富club

(3)手术耗材:收购桂林乳胶和平安医械,既可以作为单品销售,又可以和原有产品形成组合包,为医院提供一站式解决方案。

2023年的打法:短期经营要突破,长期努力建成强有力的基础。三个公司要与稳健医疗高度融合。我们要做到三个坚持:坚持基础材料自主创新研发,坚持四大场景的解决方案,坚持核心爆品占领市场份额。

5、渠道端:聚焦医院、电商、OTC药店。围绕核心产品,聚焦深耕TOP500重点院线、TOP10连锁药店、境外OEM大客户。

(1)医院端:中国共有近 4 万家公立与私立医院,公司现在入院仅超 4000 家,超过 100 家 500 强医院还 没进入,将继续提升二三甲医院的覆盖率,全国有 260 家传染病医院仍需继续提升覆盖率,具体打法:提升单个医院的产出, 新开发医院数量 500 家, 即在全国排名 TOP500 的医院, 主要通过 N95 口罩、防护服的品牌影响力来带动手术组合包的推广。 重视手术室耗材的原因:国内一次性手术室耗材渗透率只有 20%-30%,国际有 80%- 90%。随着疫情三年的变化,让民众、国家、医院更加重视感控 ,所以国家有更多的空间让厂商进院,医院本身也有诉求去提升感控的水平,这对患者、医生、护士以及整个医院来说都是必要的,因 此市场空间很大。在手术室耗材方面,我们要深耕细作,聚焦进院。 通过学术推广和产品临床的体验以及竞争的差异化进院。

(2)电商端:我们拥有非常好的品牌知名度与美誉度,粉丝数超 1300 万。 通过爆品的流量带动孵化新的产品,针对重点产品进行种草、引流和转化,强化内容运营, 和消费者进行良好互动。

(3)OTC药店:国内约有 50 万家药店, 我们仅覆盖 14 万家,前 10 家重点连锁企业渗透率不到 30%,未来空间极大。我们要重点覆盖前十家的连锁药店, 形成战略合作伙伴关系。 2023年目标: 门店的有效覆盖提升到17.5 万家,同时也要提升药店的单店产出。要在 To C 端探索多品类的机会, 全力以赴进攻、抢占 TOP10连锁店的有效覆盖。

6、产品和渠道组合:核心品上强势进攻, 占据市场定义, 渠道协同发展精耕细作, 发挥产品组合优势, 攻占市场高地,

(1)国内:医院和零售作为自主品牌发展的阵地, 发展核心品类,精雕细琢, 产品力加上市场营销力, 打造拳头产品,发挥产品组合策略,成为国内医疗耗材第一的专业品牌。

(2)国际:传统产品主攻的是欧日大客户, 抢占制高点,发展跨境自主品牌和分销, 成为全球医疗耗材首选的优质合作伙伴。

7、营销方面:核心是要讲好品牌故事, 打造品牌知名度;临床推广, 打造学术营销专业力; 内容运营, 打造终端营销转化;做好公益行动,打造品牌价值。 为了达到这些目标, 为了完成上述目标需要建立以下六大能力: 数字化转型能力,流程再造能力, 智能制造能力, 柔性供应能力、降本增效提升竞争力、注重经营性现金流管控能力。

8、人才组织:重视人才的高素质、高效率、高绩效、高回报,加大价值高地人才密集,做到一体化协同作战,分享利益,激励人才。

全棉时代:

愿景:全棉改变世界

使命:引领健康生活方式,成为可信的中国品牌

价值观:喜悦用户,关爱员工,艰苦奋斗,创新求变

经营原则:质量优先于利润,品牌优先于速度,社会价值优先于企业价值。

1、定位:打造全棉生活方式, 成为消费者心中最有安全感、幸福感、可持续的品牌。

定位原因:全棉时代在医疗背景下,能够成为产品品质的强背书,全棉时代产品的环保理念也顺应国家的 政策导向。 ( 1 ) 行业机会: 虽然出生率下降,但是高品质养娃驱动了母婴品类的持续增长; ( 2 ) 国潮经济蓬勃发展,为国货消费注入新活力。 ( 3 ) 全棉时代处于万亿级的行业赛道,多细分赛道高速发展,在环保低碳理念的兴起下, 全棉产品的升级潜力空间巨大。随着 2023 年疫情放开, 中国 GDP的增长目标也更高,市场有望快速回暖,拉动经济复苏,消费力潜力更足。

2、目标人群:核心重视三大人群,母婴精致妈妈、品质中高产、新锐白领。

母婴精致妈妈:年龄 25-35,月 均消费为 6k-10k,一二线城市为主,已婚已育的中高消费力女性,注重宝宝健康成长;

品质中高产:年龄 35-49,月均消费 10k+,以二线城市为主,高收入人群、企业中高层,注重健康生活;

新锐白领:年龄 18-34,中高消费力较低,未婚未育,处于事业奋斗期,注重健康护肤。

3、场景方面:围绕三大场景:婴童、女性和家居。

4、产品方面:聚焦爆品赢得市场份额。2022 年坚持产品创新、技术领先,部分产品获得了亿元的销售, 千万级的新品优势也在凸显出来, 进行了降本增效,价值回归卓有成效。 2023 年围绕三大场景, 既聚焦单品,也聚焦场景化打造,单品就是干湿柔巾、卫生巾、棉尿裤和内裤,为覆盖三大场景, 还需要增加其他的产品。 梳理出来 Top14 核心品类, 占 2023 年的销售比重大概 75%,提升新品的售罄率、提升核心品类的贡献占比、继续减少冗余的 SKU。在产品组合上,干湿柔巾、卫生巾、全棉尿裤的目标是要确保第一的江 湖地位, 贴身内衣物婴童服装及用品、孕产服装服饰、卫浴等形成王牌产品,并遥遥领先竞争对手。5、渠道方面:2022 年底全棉时代全域会员达到 4400 万,拉新超过 800 万,年度活跃人数超过 800 多万。注重平台电商,兴趣电商小程序和门店,承接三大场景,提升转化率和客单价。

传统电商:精简 sku、渠道细化、定位差异化;

兴趣电商:讲好品牌故事、讲好产品故事、打造爆品;

门店:现在的门店覆盖率还是很低的, 2022 年底全棉时代只有 346 家, 所以店铺数量和城市覆盖都还有很大的空间;

小程序:用会员标签体系提升用户的经营运营精准度。

6、营销方面:以高品质进行品宣,2022 年获得了一定的成绩,品牌正面增量率从 57%提升到 98%,全年的品牌曝光超过 40 亿, 也得益于请了郭晶晶代言、做了三大系列叫她改变的品牌故事来传递全棉时代的品牌理念,这两个内容在 2023 年会继续去做。 聚焦 7 场重量级的整合营销活动, 要做到精准引流, 助力商品端和渠道端战略目标实现。 聚焦核心四大主流媒体,对准 Top14 爆品内容,营销种草,持续推出高质量的内容和消费者互动。

7.结合:围绕三大场景和 Top14 的品类,在各个渠道上进行用户流量转化和客单价的提升,开展品牌、市场、渠道与零售的工作与能力建设,正确理解全棉全品类, 打造全棉的生活方式。 重视降本增效、继续重视现金流、注重基础管理流程化、流程管理数字化、数字管理智慧化,加速推进数字化转型,扎实做好各 个项目的落地。

8、组织人才方面:加大价值高地人才密度,人才选用标准要达到高素质、高绩效、高效率、高回报,做到一体化协同作战,一体化分享和激励,与稳健医疗一致。

【Q&A】

Q:三家并购公司的增速以及驱动力、23年的展望

A:三家公司合并报表时间不一样,相差 1-2 个月, 2022 年收入贡献合计 8 亿,双位数增长;其中隆泰医疗增速超 30%,桂林乳胶增速超过20%,平安医械有所下降,因为过往有海外一次性订单, 并购时已经说明。

Q:1月疾控防护、医疗耗材、全棉时代三块业务的恢复情况

A:12 月防疫产品需求激增, 特别是 N95 和平面口罩, 对防护服的需求有所下降; 1 月疾控防护产品需求下降, N95、防护服需求都有所下降, 国家将新冠定义为乙类乙管, 医院端不是所有科室都需要 N95, 日常核酸检测取消导致防护服需求减少;截止 15 日,平面口罩医院端需求相对稳定,和 12 月差别不大,民众端需求减少。 常规品增长可观, 按照计划在走。 全棉时代开门红,截止 10 日,销售同比增长 30%。

Q:展望23年全棉时代单店修复以及加盟直营的规划

A:相较于医疗板块,预期全棉时代快速增长,随着疫情放开,消费慢慢恢复,因此加大渠道布局, 22 年新开 45 家门店(直营 39 家/加盟 6 家),23年计划新开门店80家,加大加盟占比,直营30家/加盟50家,加盟店面积集中在 200 平左右的门店,集中在三四线城市; 直营店面积在 300 平左右, 集中在一二线城市。

Q:平安医械、桂林乳胶整合进展和23年的考核指标及增长预期

A:进展较为顺利, (1)对于公司的认可和开放是整合的前提和基础。三家公司对董事长比较了解, 稳健医疗的文化和理念在行业中受到尊重和认可, 这几家并购公司从内心尊重稳健医疗, 同时, 公司具备较好的渠道力、品牌力、管理能力和生产能力,并购公司对稳健医疗的能力也很认可,所以整合比较顺利。 (2)信息化系统做好内控数字化,平安和桂林的 OA 系统已经上线来规范运作, 公司成立一个大项目组, 包括内控部、法务部、人资部。 (3)赋能渠道和商品,商品端帮助做产品注册证、产品梳理;渠道端,如和隆泰 医疗协同,销售人员向客户提供两个品牌的产品进行选择。 2023 年的指标要求还没有对外公告, 内部要求较高, 对外预期三家公司保持20-30%增速。

Q:1月全棉时代客流恢复情况,不同层级城市的恢复速度是否存在差异,对春节销售的准备

A:截止 10 日,销售同比增长30%,来源于线上和线下门店增长,线下客流有所提升,线上由于春节需求提升,具体数据还需要核对。更多调研,关注 深圳财富club

Q:如何看待新出生人口数据跌破千万的情况、母婴人群未来的需求,是否会在消费人群上进行破圈?

A:全棉时代依然定位母婴人群,一是虽然出生率有所下降,但是中国有 900 多万的出生婴儿, 基数较高,市场依然很广;二是精心养娃理念,对产品需求以及质量要求提升,利好全棉时代;三是母婴人群作为核心切入口,对打造全棉全品类生活方式非常重要,消费者对产品的认知度、复购率、品牌美誉度较高,这 类人群更容易选择全棉时代的产品,将此类人群重点耕耘非常合适。我们也不是只聚焦这些用户,主要打 造三大场景,婴童、女性和家居, 母婴妈妈是家庭的购买主力,从母婴产品切入了解全棉时代,使用后具备好感度则会关联为家里其他人购买产品, 买棉柔巾、卫生巾、婴童服饰、床上用品、贴身内衣物等,从注重母婴精致妈妈辐射到为整体中高产家庭进行支出。此外,还增加新锐白领的人群定位以及 Z 时代女性,目前占比较小,2023 年也会增加比重,用棉柔巾、湿巾等美妆类、卫生巾产品切入这一类消费者。

Q:22年手术相关耗材收入占比,23年的复苏预期

A:22 年疫情频发, 防疫产品占比较高, N95、KN95、防护服、平面口罩这三大类产品的占比超过60%,2022年具体数据还没出,根据 Q1-3 的数据来看,预计占比 10%+。2023 年的规划是(1)针对 TOP500 医院进行深度覆盖;(2) 22 年手术室耗材方面有新员工加入, 过往销售稳健医疗手术室耗材产品做到广东省市占率第一,会将成功经验复制到其他地区,在人员方面有经验和能力;(3) 手术室耗材作为公司重要的价值高 地,在人员、激励、资源等投入较大,相信在中国市场中,手术室耗材会高速增长。

Q:展望23年海外表现

A:(1) 海外市场过往口碑很好,过去 3 年疫情期间,稳健在国内口碑和品牌做的较好, 海外客户很认可稳健的销售规模、利润、品牌、渠道、产品创新,前几个月去和海外客户面对面深度交流, 对海外市场更加了解;(2) 除了传统产品, 核心是打造高端敷料产品, 因为这 10 年来医院端已经具备代工技术, 收购隆泰 后会增加销售;(3)高端敷料产品在零售端具备机会,过去 3 年拓展了海外零售客户 CVS、Walgreens等,接触较多,海外见面时谈了更多订单意向。海外市场有两个机会:高端敷料在医院和零售的机会,家庭护理产品等普通耗材类在零售端有销售增长。

总结:过去 3年稳健医疗的品牌知名度、美誉度得到了高度认可,渠道覆盖率进一步提升,这是稳健医疗宝贵的无形资产。

医疗业务:随着国家防控政策的放开,疾控防护产品需求有所减少,但是其他产品将借助品牌和渠道的力 量更容易进入医院渠道并提升销售。

全棉时代:定位的人群画像更加注重健康、更加悦己、理性、长期主义,理念和产品顺应时代趋势,随着 疫后消费欲望逐步释放,消费环境将随之变化,全棉时代则会是切身的受益者,具备较大增长空间,公司 会坚持舒适健康环保的产品理念,开发出更多好的全棉产品。

运营方面:公司定位产品领先、卓越运营, 以产品领先为方向,创新研发为核心,以品牌营销为驱动,以数字化运营为基础,以智能制造为武器, 以四高人才为保障,打造稳健医疗高质量发展的新篇章。

2023 年医疗板块常规品和全棉时代收入利润有望双提升,未来防疫产品销售收入和利润受疫情波动减少, 呼吁大家对估值进行调整。

分析师发言:23 年全球及国内的防疫常态化后, 医疗业务未来在一站式医疗耗材供应商的战略下有望持续稳健增长,板块估值有望持续提升和修复;消费品随着客流恢复,业绩和估值将持续提升。

稳健医疗(SZ300888) 振德医疗(SH603301)奥美医疗(SZ002950)

振德医疗(SH603301):

同花顺(300033)数据中心显示,振德医疗(603301)1月19日获融资买入175.15万元,占当日买入金额的5.94%,当前融资余额6947.12万元,占流通市值的0.79%,超过历史50%分位水平。 融资走势表 日期融资变动融资余额1月19日-25.51万6947.12万1... 网页链接

秋天的两只小鸡:

更多调研录音、深度研报请关注: "秋天的两只小鸡"。

中药消费品、医疗器械、CXO等22Q4业绩保持较快增长。我们对重点覆盖的63 家医药上市公司2022年四季度收入及利润进行预测,其中预期利润增速下限超过50%的有20家;增速下限在30%~50%的有6家;增速下限在15%~30%的有9家;增速下限在0%~15%的有6家;净利润同比下滑的公司有12 家。

分行业来看,中药、医疗器械、零售药店等板块有望四季度保持较快增长。

我们结合行业景气度和个股分析2022 年Q4业绩前瞻,(1)创新药及制剂板块稳步增长,其中泽璟制药(预计收入同比+52~55%)、海思科(预计收入同比+20%~30%)、恩华药业(预计收入同比+20~23%)、贝达药业(预计收入同比+10%~20%)、京新药业(预计收入同比+9~12%);(2)医疗器械行业景气度仍在,其中振德医疗(预计收入同比+50%~60%)、迈得医疗(预计收入同比+45%~55%)、澳华内镜(预计收入同比+35%~45%)、健麾信息(预计收入同比+30%~40%)、普门科技(预计收入同比+30%~40%)22Q4业绩预期增速较高(大于30%);(3)持续关注医疗服务板块,医疗服务标的爱尔眼科(预计收入同比+0%~5%);(4)中药板块整体预计收入受益于呼吸系统用药增长,增速在10%~20%之间,其中以岭药业预期收入增速最大(+80%~90%),太极集团预计收入同比+35%~36%;(5)疫苗行业百克生物(预计收入同比+10%~30%)增速最高;(6)科研试剂板块国产化率持续提升,诺唯赞预计收入同比+40%~100%;(7)CXO 板块高增持续,其中博腾股份(预计收入同比+77%~86%)、药明康德(预计收入同比+65%~72%)延续高速增长,凯莱英2022年四季度预计收入同比45%~75%增长;(8)药店板块业绩持续修复,整体收入增速预计在15%~25%之间,大参林、益丰药房预计增速预计分别为+96%~115%以及+50%~67%;(9)原料药板块整体预期较好,九洲药业(预计收入同比+17%~32%),健友股份预计收入增速在+12%~33%。

重申2023年策略中“三重”确定性:

确定性之1——创新仍是医药行业持续发展的本源。差异化创新性品种比如BTK、HER2-ADC、PD-1/CTLA-4等靶点创新药陆续进入商业化放量阶段;创新器械包括多个手术机器人产品等陆续获批上市。此外,国际化打开了成长天花板,创新药械出海有望持续渐入佳境。

确定性之2——疫后医药复苏亦是核心主线。C 端消费性医疗复苏弹性较大,包括中药消费品、民营专科医疗服务、早筛等。院内药械需求复苏包括院内处方药、耗材、血制品、常规疫苗接种需求等;渠道端包括医药分销和药店复苏。

确定性之3——自主可控/产业链安全。UVL 事件后,产业链安全/自 主可控重要性凸显,重点关注高端影像设备、生命科学产业链、手术机器人、内窥镜、基因测序等领域。

风险提示:药品降价风险;医改政策执行进度低于预期风险;研发失败风险。

来源:[西南证券股份有限公司 杜向阳] 日期:2023-01-16