大鹏小泽:

【中电联:2023年风电、光伏装机规模均将首次超过水电】中国电力企业联合会1月19日下午发布《2023年全国电力供需形势分析预测报告》称,正常气候情况下,预计2023年全国全社会用电量9.15万亿千瓦时,比2022年增长6%左右。预计2023年底全国发电装机容量28.1亿千瓦左右,其中非化石能源发电装机合计14.8亿千瓦,占总装机比重上升至52.5%左右。水电4.2亿千瓦、并网风电4.3亿千瓦、并网太阳能发电4.9亿千瓦、核电5846万千瓦、生物质发电4500万千瓦左右,太阳能发电及风电装机规模均将在2023年首次超过水电装机规模。隆基绿能(SH601012)阳光电源(SZ300274)扬杰科技(SZ300373)

icefighter:

回复@icefighter: 今天看扬杰科技11月份的一个调研纪要,管理层还是很庆幸的,提到了海外单独循环的规划,要实现内外循环占比各达到50%。管理层也认为,未来功率器件能活下来的中国企业不会很多。

其实这也就是行业规律,任何一个行业最终的剩者都是很少的。

半导体真是很复杂的行业,专业人士可能都很难去判断,细分市场谁会成为最终的剩者。

所以巴菲特投资台积电反而是比较简单的选择,因为它可以卡全行业的脖子。

因此,一个投资者,冲着长期投资的名义,以较高的乐观估值买入一个A股芯片公司长期持有,可能是非常危险的。

目前A股的芯片企业,也说不上便宜。看看欧美巨头的市值,很多国内同行和这些欧美巨头的市值差距已经不大。

那么,去进行博弈投资,可能还是更好的选择,胜率更高。反正去赌最终的剩者,成功率也很低。//@icefighter:回复@icefighter:回头看,芯片股的二阶导投资入场点,11月初,还是正确的。

一两年前,韵达股份等二三流非龙头快递股也掀起了类似的二阶导投资机会,最高都是翻倍甚至还多,现在回头一看股价又回到原点了。

所以,分清楚是预期博弈还是真正的长期投资价值很重要,如果是前者,高位一定要跑,否则就是杨白劳。

smartbenniao:

//@icefighter: 回复@icefighter: 今天看扬杰科技11月份的一个调研纪要,管理层还是很庆幸的,提到了海外单独循环的规划,要实现内外循环占比各达到50%。管理层也认为,未来功率器件能活下来的中国企业不会很多。

其实这也就是行业规律,任何一个行业最终的剩者都是很少的。

半导体真是很复杂的行业,专业人士可能都很难去判断,细分市场谁会成为最终的剩者。

所以巴菲特投资台积电反而是比较简单的选择,因为它可以卡全行业的脖子。

因此,一个投资者,冲着长期投资的名义,以较高的乐观估值买入一个A股芯片公司长期持有,可能是非常危险的。

目前A股的芯片企业,也说不上便宜。看看欧美巨头的市值,很多国内同行和这些欧美巨头的市值差距已经不大。

那么,去进行博弈投资,可能还是更好的选择,胜率更高。反正去赌最终的剩者,成功率也很低。//@icefighter:回复@icefighter:回头看,芯片股的二阶导投资入场点,11月初,还是正确的。

一两年前,韵达股份等二三流非龙头快递股也掀起了类似的二阶导投资机会,最高都是翻倍甚至还多,现在回头一看股价又回到原点了。

所以,分清楚是预期博弈还是真正的长期投资价值很重要,如果是前者,高位一定要跑,否则就是杨白劳。

小金童824:

//@icefighter:回复@icefighter: 今天看扬杰科技11月份的一个调研纪要,管理层还是很庆幸的,提到了海外单独循环的规划,要实现内外循环占比各达到50%。管理层也认为,未来功率器件能活下来的中国企业不会很多。

其实这也就是行业规律,任何一个行业最终的剩者都是很少的。

半导体真是很复杂的行业,专业...

icefighter:

看了一下扬杰科技11月份的一份调研纪要,也不知道真假。

扬杰科技从外贸起家,所以这种公司对未来世界格局的变化比较敏感。

公司的目标是国内国外双循环,各 50%。

“中国在去美化,美国也在去中化,大家都各自在建自己的供应链系统,因为我们发 GDR 是要在越南或者马来西亚建一个制造基地,为我们海外单独循环做一个战略。”

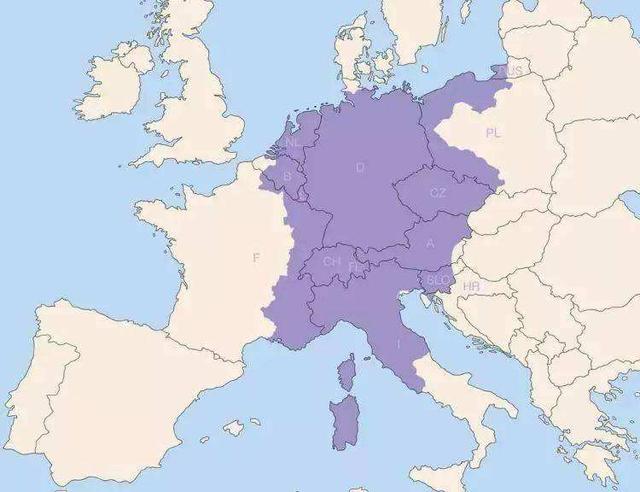

之前看到文章,说欧洲有公司在为中国分部单独循环做准备。

而有一些国内民企,也在迁移公司总部到新加坡等地,为海外循环做准备。

icefighter:

回复@icefighter: 按照韵达股份等的走势,这轮芯片股反弹之后很多照样会回到原点,长期来看有的会归零。

所以等这轮反弹结束过山车回到原点,才是更容易判断谁是剩者的时候。

当然那个时候入场,可能有个风险,某些聪明资金已经对剩者有清晰的把握,剩者即使回调,可能也不会回到这轮反弹的起点。到时入场,股价会更高,盈利空间更小。

对于CIS的终局,我始终认为格科微是最有可能的剩者。

未来两极分化,高端市场索尼已经很稳固,低端产品2M,5M,8M,13M这些也依然有巨大的市场,包括安防,车载等。

韦尔采用fabless模式,生产成本肯定高于索尼,三星,格科微这样的IDM公司。

fabless只有一个机会,比对手更快更早推出最先进的产品。因为旗舰产品追求高性能和首发速度,不在乎成本。

但是目前来看,索尼的高端产品很稳固,小像素领域三星也很难被韦尔彻底干掉。

前有虎,后有狼。

如果格科微在中端像素领域真的抢到一份市场,那么由于IDM模式,它有成本优势,同行基本不是对手。

等于CIS的高端领域和中低端领域被瓜分,韦尔在中间,性能无法做到行业顶尖,成本同样无法做到行业顶尖,那么它的格局是最尴尬的。

当然,格科微也不是没有风险。

因为它玩IDM,资产更重,压力更大。

如果未来它的中端像素产品(13M-32M)无法获得较大的成功,他目前的营收体量,资产负债率,都是很危险的。

华为 P60 Pro 将搭载 4G版骁龙8Gen2,后置 50MP IMX888+50MP IMX858+64MP OV64b。

华为 P60 Ultra 将采用IMX789和IMX888两颗新大底主摄,其中IMX888有望拿下首发,两颗传感器均为5000万像素,拥有1/1.4英寸尺寸。

看看华为的最新旗舰,竟然采用两颗大底主摄,其它低端的CIS完全都省略了。

而目前格科微主要依靠2M这个吊车尾的副摄。

格科微处于上不去下一个台阶(从现在的2M,5M主力升级到13M,32M为主力)可能就会永远锁死在低端,最终被晶圆重资产拖累的风险。//@icefighter:回复@icefighter:今天看扬杰科技11月份的一个调研纪要,管理层还是很庆幸的,提到了海外单独循环的规划,要实现内外循环占比各达到50%。管理层也认为,未来功率器件能活下来的中国企业不会很多。

其实这也就是行业规律,任何一个行业最终的剩者都是很少的。

半导体真是很复杂的行业,专业人士可能都很难去判断,细分市场谁会成为最终的剩者。

所以巴菲特投资台积电反而是比较简单的选择,因为它可以卡全行业的脖子。

因此,一个投资者,冲着长期投资的名义,以较高的乐观估值买入一个A股芯片公司长期持有,可能是非常危险的。

目前A股的芯片企业,也说不上便宜。看看欧美巨头的市值,很多国内同行和这些欧美巨头的市值差距已经不大。

那么,去进行博弈投资,可能还是更好的选择,胜率更高。反正去赌最终的剩者,成功率也很低。

自由自在的柚子:

一、电子行业复盘:估值回归理性,静待周期回暖

2022年外部环境:摩擦加剧+加息周期+疫情反复

宏观环境逆风,指数年内两次下探。2022年开局以来,国际关系紧张,俄乌爆发热战,全球能源价格大幅上涨;美国在高通胀压力下,于3月开 始本轮加息周期,至今已累计加息375bps。叠加上海疫情封城等不利因素影响,A股大盘指数一路下跌,至4月27日开始触底反弹。但宏观环境 并未明显改善,且疫情反复扰动,指数7月开始继续震荡下行,并于10月末二次下探,沪深300指数跌至五年内19.1%分位。制裁与扶持并举,强化“芯安全”。美国颁布《芯片与科学法案》,以期集成电路制造业回流美国;并修订《出口管制条例》,全方位限制我国 高端芯片与先进IC制造。二十大报告重点强调“安全”,大国博弈的背景下,全球IC产业格局正在重塑,自主可控大势所趋。

2022年行情回溯:细分板块出现明显分化

子板块业绩分化,上游景气度高于中下游。根据各公司主营业务将电子行业分为6个大板块及16个细分赛道。截至2022Q3末,集成电路制造相关 子赛道的业绩明显优于芯片设计和消费电子板块。传统电子元件承压,光学光电子板块营收、净利双双下滑。高估值+弱业绩板块,年内回调较大。细分板块年内不同程度下跌,其中有强业绩支撑的半导体设备、材料、电子化学品跌幅较小,估值较高;分立器件受益于新能源需求刺激,小幅下跌。前期估值较高且业绩下滑的模拟芯片回调最大,年内下跌58.1%。消费电子板块业绩在“果链”巨 头的支撑下维持正增长,但市场预期悲观、安卓系砍单严重,叠加组装业务技术壁垒偏低,年内大幅回调,板块估值较低。

半导体行业特征:强周期、高弹性、事件驱动

半导体是一个强周期+高成长的行业。销售额的增长和全球实际GDP增速具有高度的相关性,且波动更大、弹性更高。在全球GDP增速由负转正 的节点(2010年、2021年),半导体销售额增速达到局部顶峰。国内半导体指数与半导体产业周期趋于同步。自2019年以来开设科创板,国内半导体上市公司激增,国内半导体指数较2018年之前更能反映产 业周期。2022年国内半导体销售额进入下降周期,指数呈现较高的同步特征,跟随国内半导体销售额从增速放缓至加速下滑。我们认为,国内半 导体指数已经与行业景气度紧密挂钩,判断半导体周期的拐点,将有助于寻找行情回暖的信号。

周期判断:下行周期或已过半,23年中有望触底

3年一轮迭代周期,本轮下行期有望于23年中构筑“U型底”。复盘近20年以来的全球半导体周期,每轮周期持续约3年左右,上下周期各约1.5 年。2022年以来,全球半导体增速逐月放缓,并于9月首次出现负增长(yoy:-3%,qoq:-0.5%), 预计到23年中“U型底”渐筑。关注库存去化节奏。集成电路产成品库存指数走势基本与销售额增速反向,前两年需求旺盛+供需错配导致下游过度备货,下行周期,厂商库存 水位持续走高,并于9月开始回落,当前时点仍处于去库存阶段。

二、主线1:自主可控大势所趋,设备&材料黄金时代

大国竞争愈演愈烈,补贴政策鼓励晶圆制造

各国补贴竞赛,振兴半导体产业。半导体产业发展历经多次重心转移,国家变迁,如今日本、欧洲半导体产业逐渐式微,各国危机意识强烈。中 美欧日韩纷纷出台补贴政策刺激,尤其重点补贴IC制造。美国《芯片与科学法案》中补贴390亿美元投入IC制造,美光、Intel、TI纷纷宣布扩产。美对华上下游封锁形势已成,国内半导体逆势扩产势在必行。从2019年打击华为终端开始,到高性能芯片、设计工具的限制,再到10.7号美国 EAR限制高端存储芯片和先进芯片用半导体设备,美国未来仍将以“打补丁”的形式遏制我国半导体产业发展,我国芯片自立自强迫在眉睫。

Capex有所回落,但整体仍处于高位

Capex回落符合预期规律。终端需求疲软,使得以存储为代表的厂商率先大幅削减资本开支,其中美光FY23预计下调3成,SK海力士预计下调5 成,龙头三星维持稳定。根据IC Insights,预计2022全球半导体资本开支达到1817亿美元,连续三年增长;2023年1466亿美元,同比下滑19%, 但仍处于历史第三高位。我们判断,随着周期回暖及各国补贴政策的逐步实施,对capex投资会有所刺激和拉动。

国内代工龙头中芯国际逆势大幅上修资本开支。根据台积电22Q3法说会,其代工产能利用率有所松动,出于谨慎原则收窄2022年资本预期,减 少约10%至360亿美元,联电、格芯等也纷纷下修预期。但大陆代工龙头中芯国际大幅上调capex并扩建天津西青工厂,提振了国内扩产的信心。集成电路制造也是“举国体制”的重点方向,未来出于“安全”意图的扩产会更加坚定,国内IC制造的景气度无需过度忧虑。

全球晶圆扩产脚步不止,内资产能有望提升

国内晶圆产能将以远超全球增速的态势增长。根据我们对全球63家主流IDM/Foundry企业的产能统计,当前全球晶圆月产能2125万片(折合8英 寸),未来三年以7%左右的增速持续增长。且扩产以12英寸为主,预计2024年全球12英寸达到808万片/月。值得注意的是,国内12英寸产能将 达到155万片/月,保持30%以上的CAGR,中国大陆内资总产能有望从当前的15%增长至2024年的24%。目前国内主要在建项目以12英寸28nm及以上的成熟制程为主。28nm是成熟的性价比的工艺节点,可以用在中低端手机、平板等绝大多数电子 设备,且能覆盖增速最快的汽车电子。SMIC一边突破先进制程,一边不断巩固自己在28nm的地位。

国产设备:大国重器,玉汝于成

半导体设备是晶圆制造的投资核心,前道设备占比大。半导体设备是产业的上游支撑基石,也是产业中的技术先行者。素有“一代设备,一代工 艺,一代产品”的规律,对整个电子行业有10^N倍的乘数放大效应。设备投资一般占IC制造领域资本开支的70%-80%,且随着工艺提升,设备 投资占比相应提高,16/14nm产线中设备投资占capex的85%。其中,以前道的晶圆制造设备为主,占设备总投资的85%以上,光刻、刻蚀、薄 膜沉积三个环节对应的设备市场规模较大,当前我国除光刻机外,在各环节均具备一定的国产替代能力。根据SEMI数据,2021年全球设备市场规模1026亿美元,2022-2023年分别达到1175、1208亿美元,同比继续增长15%/3%。

三、主线2:强周期驱动,IC设计有望困境反转

功率半导体:电动车核心器件,价值占比高

电动车半导体单车价值量激增,逆变器用功率半导体占比最高。据英飞凌,电动车的半导体单车价值量较燃油车增长约1000美元,其中约950美 元来自功率半导体的使用,而逆变器使用的功率半导体,占单车功率半导体总价值量75%左右。电机和逆变器是电动车新增核心需求,功率器件(IGBT和碳化硅MOS)是逆变器核心器件,也是车辆性能的主要保证方式之一。和计算机上处理 数字信号的CPU类似,功率器件是电动车在功率上的“CPU”。CPU依靠软件实现信号流在0和1之间转换。功率器件依靠变频控制软件,处理功 率流的开和关。

功率半导体:动力“CPU”高景气持续

全球功率半导体持续供不应求。主要功率半导体供应商陆续宣布涨价,毛利率得到显著的提升。2022年行业经历的缺货行情仍在延续,头部供应 商明显感受到供不应求的产能紧张状况。据英飞凌,包括尚未确认的订单在内,2022年1-3月英飞凌积压的订单金额从去年四季度的310亿欧元增长了19.4%至370亿欧元,这些订单当中超 过五成是汽车相关产品,75%的订单在未来12个月内才能交货,积压订单显然远超出英飞凌的交付能力。

功率半导体:IGBT进口替代空间广阔

目前,欧美日企业占据了超过80%的IGBT 市场份额。位居榜首的英飞凌在IBGT模块更 是占有全球三分之一以上的市场。由于新能源车、充电桩等行业加速发展,全 球IGBT市场规模在2021年大幅增长。由于 车规级IGBT认证项目复杂,付出成本昂贵, 技术Know-How不易取得,认证周期快则 两到三年,慢则甚至五到十年之间。因此产 能的扩充在近期内无法缓解终端市场强大需 求的短缺,至少在2023年上半年以前。IGBT属于功率晶体管中技术壁垒较高的产品 ,我国起步较晚,还存在较广阔的进口替代 空间。士兰微在拥有自主产能,在IGBT器件 市占率提升。斯达半导聚焦车规IGBT,受益 于国内新能源车发展,2021年的IGBT模块 市占率上升至全球第6。

功率半导体:国产替代拐点已至,看好IDM供应模式

国产车载IGBT拐点已至,实现市占率的快速上升。据NE时代,2022年上半年国内出货量前五的中高压车载功率器件供应商中,已经有三家中国 本土企业入列,分别为比亚迪半导体(IDM)、斯达半导(Fabless)、时代电气(IDM),三家合计装机量占比约47.6%,同比增长分别为209.2%、 156.6%、500.0%。在产能紧缺的背景下,拥有自主产能的供应商将更加受益。国内供应商中,华润微、士兰微、闻泰科技、燕东微电子均有12英寸线的在建产能。华润微、士兰微、斯达半导、时代电气、燕东微电子正在建设、规划碳化硅6至8英寸的产线。建议关注业绩高质量提升的扬杰科技,以及扩产规 划大,处于估值低位的士兰微、时代电气。

功率半导体:车载碳化硅势在必行

与硅(Si)相比,碳化硅(SiC)是一种介电击穿强度更大、饱和电子漂移速度更快且热导率更高的半导体材料。因此,与硅器件相比,当用于半 导体器件中时,碳化硅器件可以提供高耐压、高速开关和低导通电阻。鉴于该特性,其将成为有助于降低能耗和缩小系统尺寸的下一代低损耗器 件。据东芝半导,通过更改2kVA单相逆变器产品的开关元件(将IGBT替换为SiC MOSFET),额定运行期间每个器件的损耗降低了约41%。这主 要归功于SiC MOSFET卓越的开关能力。

功率半导体:SiC国内起步较晚,全产业链奋力追赶

碳化硅行业企业的业态主要可以分为两种商业模式:第一类是覆盖较全的产业链环节,同时从事碳化硅衬底、外延及器件的制作,例如科锐公司 等;第二类是只从事产业链的单个或者部分环节,例如II-VI公司等。国内碳化硅产业起步较晚。衬底方面,科锐和II-IV公司已分别于2009年和2012年实现了6英寸衬底的量产,国内公司如天岳先进于2019年才实现 了量产。此外,科锐于2015年具备了更大的8英寸衬底量产能力,国内公司目前尚未有公司在8英寸实现突破。器件方面,意法半导体、英飞凌等 设计、生产的SiC MOSFET已经批量应用于特斯拉,国内斯达半导、比亚迪还处于小批量供应阶段。建议关注国内碳化硅衬底产能实现批量供应 的天岳先进。