andyding:

比亚迪(SZ002594)特斯拉(TSLA) 新闻的源头来自WSJ,但翻译出来五花八门,主要是EV概念的混淆,不知是指纯电或纯电+PHEV,观察者的稿件好一点。

BERLIN—Electric-vehicle sales surged worldwide last year, driven mainly by strong growth in China and Europe, according to fresh data and estimates, providing relief to a broader car market that suffered from economic worries, inflation and production disruptions.

While EVs still make up a fraction of car sales in the U.S., their share of the total market is becoming substantial in Europe and China, and they are increasingly influencing the fortunes of the car market there as the technology goes mainstream.

Worldwide, sales of electric vehicles crossed a key milestone last year, achieving around 10% market share for the first time. Global sales of fully electric vehicles totaled around 7.8 million units, an increase of as much as 68% from the previous year, according to preliminary research from LMC Automotive and EV-Volumes.com, research groups that track automotive sales.

Ralf Brandstätter, the head of Volkswagen AG’s China business, told reporters class="ke_img" >

《巴伦周刊》对美股中最大的汽车股进行了研究,其中包括汽车制造商、零部件供应商、经销商和服务供应商,根据华尔街分析师给出的买入评级比率筛选了今年最被看好的汽车股。

根据分析师评级筛选股票只是投资理念中的一种,分析师的预测并不总是正确的,但他们的工作是研究行业和公司,还会花大量时间与机构投资者沟通,帮助后者设定预期,因此分析师评级是投资者可以参考的一个好指标。

分析师们最看好的5只汽车股分别是:汽车拍卖商Copart (CPRT)、零部件制造商Aptiv (APTV)、新车经销商Lithia Motors (LAD)、售后配件销售商O 'Reilly Automotive (ORLY)和电动汽车先驱特斯拉(TSLA)。

华尔街最看好的5只汽车股

来源:FactSet;彭博

已经盈利是《巴伦周刊》另加的一个筛选条件。举个例子,虽然Rivian Automotive (RIVN)深受分析师喜爱,但预计该公司要到2027年或2028年才能实现盈利。

过去一年,这5只汽车股平均下跌了约23%,相比之下,标普500指数和道琼斯工业平均价格指数分别下跌了16%和6.4%。

这5只汽车股的平均买入评级比率约为72%,其中Copart获得的买入评级最多,80%的分析师给出买入评级。5家公司按2023年预期盈利计算的平均市盈率约为19倍。

这样的市盈率对于汽车公司的股票来说是非常高的,大多数汽车制造商和零部件制造商的市盈率都是个位数。

华尔街最近关注的一个主题是坚持投资能够经受住2023年经济风暴的股票。特斯拉符合这一特征,该公司利润率遥遥领先,无论经济形势如何,今年的电动汽车销量都有望超过2022年。当经济形势不好时,O 'Reilly这类专注于售后市场的零部件销售商常有亮眼表现,如果消费者不打算换车,对车辆维修的需求就会上升。

从这5只股票还可以看出,低市盈率低并不是买入某只汽车股唯一的理由。举例来说,通用汽车(GM)和福特汽车(F)的市盈率分别仅为6倍和7倍,但没有获得分析师的推荐,通用汽车的平均买入评级比率为58%,福特约为40%。

在利率上升、经济放缓和汽车价格下跌的情况下,今年对汽车行业来说将是艰难的一年,分析师对这两只股票今年的表现不很确定。

福特是汽车板块中买入评级比率最低的股票之一,其他4只“最不受欢迎”的汽车股分别是二手车经销商Carvana (CVNA)和Penske Automotive Group (PAG)、零部件制造商Lear (LEA)和Autoliv (ALV)。

华尔街最不看好的5只汽车股

来源:FactSet;彭博

这5只不被看好的汽车股的平均买入评级比率约为30%。Carvana最低,只有约11%的分析师给出买入评级。平均市盈率(不包括未盈利的Carvana)约为9倍。不包括Carvana在内,去年另外4只汽车股平均下跌了约28%。

Carvana的股价暴跌了98%,因为投资者担心该公司债务过多,没有自由现金流。华尔街预计,未来几年Carvana的业务将消耗大量现金,而无法创造自由现金流。分析师还预计,该公司今年年底的债务总额将达到76亿美元左右,预计运营亏损约为13亿美元。

除了Carvana,二手车经销商Penske也不被看好,因为华尔街担心二手车价格的下跌。去年12月,二手车价格同比下跌13%,价格下跌会侵蚀利润率。在疲软的经济环境中,分析师们也认为Lear和Autoliv会陷入困境,低估值不足以让他们推荐买入。

就整个汽车行业而言,华尔街目前最担心的问题是经济衰退及其对汽车需求的负面影响。虽然不能保证分析师的预测是正确的,但从数据看,目前美国新车销量比疫情前的水平低了约20%。过去当经济衰退到来时,新车销量都会下降。

不过,零部件和半导体短缺多年来一直制约着全球汽车生产,导致新车和二手车价格近年来飙升。对于2023年的汽车股投资者来说,情况将变成低销量导致整个行业走向低迷。分析师的推荐只是一种参考,无论投资者选择哪些汽车股,今年都要做好迎接波动行情的准备。

文 |《巴伦周刊》撰稿人阿尔·鲁特(Al Root)

编辑 | 郭力群

版权声明:

《巴伦周刊》(barronschina)原创文章,未经许可,不得转载。英文版见2022年1月13日报道“Wall Street’s 5 Favorite Car Stocks for 2023. Yes, Tesla Is class="ke_img" >

2023年已至,新能源汽车购置补贴到期,大多数新能源车企面临盈利大考。这时,一个利好提前出炉。

2022年12月29日,《汽车金融公司管理办法(征求意见稿)》(下简称“征求意见稿”)发布,这是时隔14年,《汽车金融公司管理办法》迎来的重大调整。

据相关负责人解释,征求意见稿放宽了汽车金融公司的业务范围,扩大了服务对象、丰富了金融产品种类。譬如,允许汽车金融公司开展售后回租模式的融资租赁业务,将汽车附加品融资列入业务范围;允许汽车金融公司设立境外子公司,提供民族品牌汽车海外市场发展所需的金融服务。

这些举措,无疑将会增加汽车金融公司的营收。而国内的25家汽车金融公司,几乎都由汽车集团设立。目前汽车金融的利润贡献位于乘用车和商用车之后,是各大汽车集团旗下的第三大利润来源,有的企业更靠前。因此,此举措最终将使广大车企受益。

但是,将视角缩小到正在面临盈利大考的新能源车企,则会发现,2022年新能源汽车销量前16名中,约三分之一的车企没有自己的汽车金融公司,它们可能无法享受到征求意见稿带来的直接红利。不过,征求意见稿依然能在间接上促进这些新能源车企的销售。

2022年销量前16名中,仅上汽通用五菱、比亚迪、吉利、长城等有自己的汽车金融公司

本文围绕汽车金融公司及汽车金融业务,试图回答四个方面的问题:

1、汽车金融公司的前世今生是怎么样的?

2、新能源汽车消费金融的特点是什么?

3、征求意见稿对新能源汽车金融公司带来哪些利好?

4、新势力车企为何没有设立自己的汽车金融公司?

1956年,美国福特汽车公司推出了一款新车,取名五六型。这款新车,无论样式,还是功能,都十分不错,但销量却一直上不去,这愁坏了销售人员。

时任福特销售经理的艾柯卡更加忧愁,因为他所在地区销售业绩最糟。为了不再垫底,柯卡想出了一个推销汽车的新办法:购买五六型汽车,先付20%货款,其余部分每月付56美元,3年付清。这样一来,一般消费者也能负担得起。

艾科卡先后担任福特、克莱斯勒公司总裁图源:北青网

这种“56买五六”的方法,使销量直线上升,仅仅3个月,艾柯卡的业绩就跃居公司第一。福特公司将这种销售模式在全美推广,年销量猛增7.5万辆,其他汽车厂商纷纷借鉴,从此奠定汽车终端销售“分期付款”的汽车金融模式。

发展到今天,美国汽车金融已成为一个独立成熟的金融部门。又因汽车金融业务与车企业务息息相关,所以,相较于银行等金融机构,美国汽车集团下属的汽车金融公司在汽车金融业务中占比最大。福特汽车信贷有限责任公司、德国大众汽车金融服务股份公司、美国通用汽车金融公司等,都是依托于汽车集团的世界著名汽车金融服务公司。

我国汽车金融业务起步,以及汽车金融公司的设立,都比较晚,2004年8月18日《汽车金融公司管理办法》的正式实施,是一个重要拐点。当年,大众、通用等汽车巨头将欧美运行已久的汽车金融业务带到了中国。

相较于针对经销商等B端的汽车金融业务,针对消费者的汽车金融业务,如汽车消费信贷,汽车融资租赁等等,一般称之为汽车消费金融,在汽车金融业务中占比最高。汽车金融公司的主要业务就是汽车消费信贷,即消费者常见的“分期付款”购车。另一“零元首付购车”模式,则属于融资租赁,此前归属于融资租赁公司,征求意见中已允许汽车金融公司开展此项业务。

目前,我国持牌的汽车金融公司有25家,几乎都由车企设立。

25家汽车金融公司成立时间及股权结构

据罗兰贝格数据,汽车金融的市场格局中,汽车金融公司占比较高,为41%,融资租赁公司占比17%,非汽车行业的商业银行占比42%。2021年末,全国25家汽车金融公司资产规模首破万亿元,同比增长3.01%。

另外,截至2021年年末,归属于融资租赁公司的汽车融资租赁余额为47.51亿元,比上年末减少34.63亿元,降幅42.16%。

我国汽车金融行业呈现出汽车金融公司增速放缓,但汽车金融市场增长迅速的特点。

目前的25家汽车金融公司,在数量上已经近七年没有发生变化。而且,这些汽车金融公司总资产的增速也处于持续下降态势,从2016年的37%下降到2021年的3%。

25家汽车金融公司的资产规模及增速 资料来源:中国银行业协会、冰鉴科技研究院

但是,在银行等金融机构的强力参与下,我国汽车金融市场发展迅速,近10年复合增长率达到了25.8%。而且,消费者对汽车消费金融接受度越来越很高。2022年,有61.2%的消费者选择汽车消费金融产品,而2021年只有58%。而且,将来有再购计划的消费者中,七成以上会接受汽车消费金融产品。

汽车金融的未来市场很大,2021年中国新车市场金融渗透率62%,作为对照,美国新车金融渗透率85%左右,其他发达国家也普遍超70%,因此仍有较大发展空间。而且,汽车金融业务,还面临从燃油车市场转向新能源汽车市场的重要趋势。

相较于燃油车,我国的新能源汽车销量增速明显。据中汽协,2022年,新能源汽车产销分别达到705.8万辆和688.7万辆,同比增长96.9%和93.4%,市场占有率达到25.6%。另据乘联会数据,新能源汽车销量占所有乘用车销量的比例达到31.4%,即每卖出3辆乘用车,就有1辆是新能源汽车。

汽车金融,因此快速进入新能源汽车时代。

相较于燃油车,新能源汽车消费者对于汽车消费金融服务的需求,更加旺盛。新能源汽车消费金融现有用户的信贷率为61.2%,而再购用户信贷意愿率为71.2%。而且,相较于燃油车,新能源汽车消费金融有着自身不一样的特点。

其一、线上化。

燃油车的汽车消费金融的场景多在线下,譬如,消费者在4S店了解金融产品,就在线下办理了贷款购车手续。但新能源汽车消费金融服务更多在线上进行,因为新能源车企推崇直销模式,不再依赖4S店进行销售。新能源汽车的在线看车、客户线上申请金融分期、大额支付直接放款等业务,在车企的用户App上就能办理,消费者也乐于通过线上获取金融服务。

其二、首付低。

和燃油车相比,新能源汽车消费者购买汽车消费金融产品时,首次支出的门槛更低。

一是因为此前的新能源汽车免购置税,二是因为新能源汽车首付比例较低,一般为15%,而燃油车的首付比例为20%。甚至于,特斯拉、蔚来的融资租赁模式,做到了零首付。在利息方面,新能源车企贴息力度较高,几乎是零利息。

其三、产品多。

相较于燃油车的汽车消费金融,新能源汽车消费金融的范围更广。原因在于,新能源汽车消费场景发生了变化,譬如新能源汽车不断有OTA升级,消费者需要经常充换电等,这为汽车消费金融创新提供更广阔的空间和机遇。

为了降低新能源汽车购车门槛,汽车消费金融服务中还推出车电分离这样的产品,把电池转化成租赁产品;在新能源汽车的后市场,二手车消费金融也在快速发展中。一些业内人士甚至表示,未来随着新能源汽车不断智能化,将考虑把软件系统作为金融标的。

目前,我国新能源汽车消费金融发展迅速,新车的渗透率稳步上升,自2015年的30%上升至2021年的近45%,且2022年有望达到48%,预计2025年可稳步提升至58%。

目前,以汽车消费金融为主的汽车金融利润贡献位于乘用车和商用车之后,是各大汽车集团旗下的第三大利润来源,有的企业甚至更靠前,已有业内人士喊出“造车不如搞汽车金融”的口号。这一点,在新能源车企身上体现得更为突出。

比亚迪汽车金融在2022年前三季度,就已经实现营业收入10.78亿元,净利润3.36亿元,分别为2021年全年的171.22%和253.79%,增长速度惊人。截至2022年11月,比亚迪汽车金融放款突破1000亿元,创历史新高,成为该公司业务发展的又一里程碑。

吉利下辖的吉致金融也表示,从2018年到今年10月底,旗下纯电车型的金融业务实现了477%的年复合增长率,混动车型增长也超过70%。

进入2023年,国家补贴已经退坡,这个时候推出征求意见稿,可谓恰逢其时。征求意见稿的内容,将给新能源车企下辖的汽车金融公司带来更多红利。

其一、扩大了新能源汽车金融公司的经营范围。

相关负责人解释,征求意见稿放宽了汽车金融公司的业务范围,扩大了服务对象、丰富了金融产品种类。譬如,允许汽车金融公司开展售后回租模式的融资租赁业务,将汽车附加品融资列入业务范围;允许汽车金融公司设立境外子公司,提供民族品牌汽车海外市场发展所需的金融服务。

单就“允许允许汽车金融公司开展售后回租模式的融资租赁业务”,就给新能源车企下辖的汽车金融公司带来红利,它们享受车企的补贴,拥有资金优势、车辆供应优势、团队专业优势,有可能将融资租赁业务从第三方融资租赁公司“抢”回来。

其二、有利于新能源车企“走出去”。

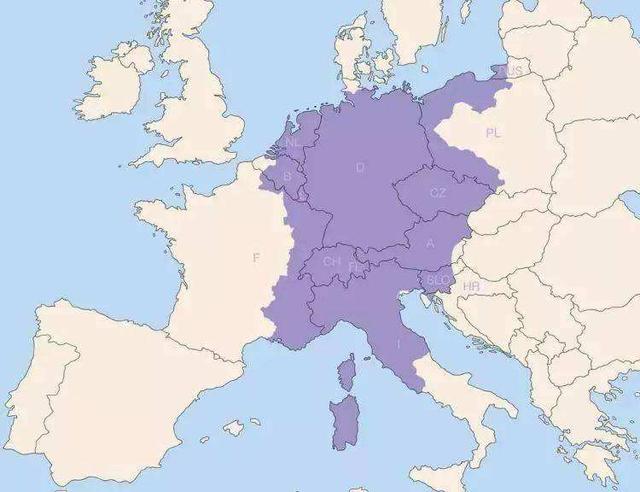

目前,我国的新能源车企正在“走出去”,2022年前11个月,我国新能源汽车出口同比增长1倍,在欧洲,每10台新能源汽车中,就有1台来自中国。

比亚迪、爱驰、领克、蔚来等车企进入欧洲市场,都采用的是类似于融资租赁的“CarLease”模式。征求意见稿中的“允许汽车金融公司设立境外子公司,提供民族品牌汽车海外市场发展所需的金融服务”这一内容,或将使“走出去”的新能源车企,获得更多的汽车消费金融服务收益。

其三、利于新能源车企发挥自身优势。

相较于燃油车,新能源车企开展汽车消费金融服务,更为方便。

新能源汽车智能化程度高,而且迭代迅速。新能源车企在生产、销售、售后等多环节介入较多,因此在汽车金融的数据积累、产品设计方面,较燃油车更具优势。而且,新能源车企能够通过车联网更深入地掌握汽车硬件软件、车辆道路运行数据、维修保养数据等,能够推出更具针对性的汽车金融产品。

虽然新能源汽车金融公司有用较大红利,但是,拥有汽车金融公司的车企多为传统车企。在2022年新能源汽车销量前16名中,有三分之一的新能源车企并没有自己的汽车金融公司,这就包括蔚小理、哪吒、零跑、塞力斯问界等新势力车企。

2016年此后,就再无新的汽车金融公司成立。其原因包括整体汽车行业销量见顶,近三年的疫情影响,以及银行等金融机构在汽车金融领域的竞争力变强。

更关键的是,汽车金融公司不同于一般公司,需要持牌经营,属于强监管的行业。获得汽车金融公司的牌照并不容易,耗时长、且花费高。

据财经网的报道,2019年的一项收购计划中,三一重工持有的一张汽车金融牌照喊出了逾十亿元的高价。当时,汽车金融行业的从业者还表示,还有一家车企的汽车金融公司也在准备售卖,预计最终成交价格不超过20亿元。

目前,正处于新势力车企盈利大考的关键时机。新能源汽车购置补贴已经到期,而新势力车企多数没有盈利。

具体来看,小鹏汽车2022年三季度净亏损23.8亿元,同比增加49%;蔚来汽车三季度净亏损41.108亿元,同比增长392.1%;理想汽车净亏损16.46亿元,比二季度6.41亿元的亏损扩大了156.7%。而哪吒汽车2020年和2021年合计亏损超过42亿元。

为能涉足汽车金融、增加盈利,蔚小理、哪吒等新势力车企,转向申请较容易的融资租赁牌照,纷纷设立融资租赁公司,推出零首付购车、电池以租代售等创新汽车消费金融服务。

未来,随着《汽车金融公司管理办法》时隔14年的重大调整落地,这些新势力车企或因此对筹办汽车金融公司产生兴趣。在征求意见稿中,对设立汽车金融公司已经放宽了一些条件,譬如,就汽车金融公司的出资人而言,征求意见稿取消了“最近1年的总资产不低于80亿元人民币或等值的可自由兑换货币”的资产规模限制要求。

不过,这些新势力车企虽没有设立汽车金融公司,但采取与其他金融机构合作,或利用旗下融资租赁公司来发展汽车消费金融,对它们增加销量、走向盈利,依然起到推动作用,主要体现在以下三方面:

其一、汽车消费金融可降低新能源汽车购车门槛。

目前新能源汽车价格偏高,在补贴退坡后,新能源车企为扩大销量,大多希望利用汽车金融来降低购买门槛。譬如,车企为了维持品牌调性,在坚持不降价的同时,可通过贴息汽车消费信贷,给消费者更多实惠和让利。

其二、汽车消费金融可缓解了消费者购车疑虑。

相较于燃油车,新能源汽车目前还存在保值率低及电池生命周期短等痛点。新能源车企联合金融机构推出了“残值担保型金融产品”“车电分离模式”等创新汽车金融产品,可打消消费担忧,促进销售。

其三、汽车消费金融可形成车企与消费者联系的纽带。

汽车销售,从某种意义上说,是车企与消费者之间的一次性买卖。但是,汽车消费金融与客户联系周期更长,可帮助车企提升客户黏性、探索消费多元化的可能性。新能源汽车的付费订阅、软件升级服务,可通过汽车金融在其中发挥催化剂及粘合剂作用。

最后,车百智库认为,新能源车企,以及旗下的新能源汽车金融公司,融资租赁公司,在发展汽车金融业务方面,需要做好风险管理,注重残值,加强信用风险防范。目前,新能源汽车消费金融做的较好,其零首付客户逾期率和不良率,均低于燃油车水平。其次,新能源汽车金融公司需合规经营,避免过度高融高贷、避免过度低价恶性竞争、避免阴阳合同等市场乱象。

【全文参考】

[1]《2021中国汽车金融公司行业发展报告》,中国银行业协会汽车金融专委会

[2]《2022年新能源汽车消费洞察报告》,21世纪新汽车研究院,平安银行汽车消费金融中心

[3]《2022年中国汽车金融行业概览》,头豹研究院

[4]《新能源汽车时代:汽车金融的挑战和机遇在哪里?》,21世纪经济报道

[5]《汽车金融牌照价值逾十亿?三一重工欲高溢价接盘母公司资产遭上交所问询》,财经网

[6]《新能源汽车补贴即将取消,汽车金融的促进作用逐渐显现》,出行财经

[7]《汽车金融战升级,新能源成主战场》,帮宁工作室

[8]《<汽车金融公司管理办法>对主机厂系融资租赁公司是灭顶之灾》,车侠老黄