房贷到了后半期提前还贷不划算?这个观点在网上广为流传,甚至一些财经大V也这么说,他们的理由是初期的月供中主要是利息、本金很少,中后期的月供里大部分是本金、利息占比越来越低,前期提前还款可以节省大量利息,后期提前还款节省不了多少利息,所以后期提前还款不划算。

这个观点看上去挺有道理的,毕竟后期利息都还得差不多了,剩下的全是本金,还提前还款干嘛呢?

比如,一笔100万元的贷款,借款期限为30年,贷款利率为5%,等额本息还款方式下每月的月供为5368.22元,其中本金部分只有1201.55元,利息多达4166.67元;而最后一个月的月供中本金为5345.95元,利息只有22.27元。

但我只需要用一个生活中的例子就能反驳这个谬论了。

假设你从工作到退休一共经历了30年的职业生涯,前二十年里每月工资均为5000元,第二十一年获得了一个新的工作岗位,每月工资为20000元,请问你会选择跳槽吗?

正常人一定会跳槽,因为哪怕只剩下10年甚至还能干5年就要退休了也要尽量多赚点钱。但按照贷款后期提前还贷不划算的逻辑来看不应该跳槽,原因是前20年没有拿到每月20000元的工资,每月少赚了15000元,亏大了,现在跳槽不划算。

我相信你一定会觉得持有第二种观点的人疯了,可网上的半吊子在面对何时提前还贷决策时就是这种逻辑。

经济学上有一个叫作沉没成本的名词,指的是已经发生、无法改变的成本支出,决策时不应该考虑进来。就像面对2万元工资的工作机会时不会因为前二十年每月只赚5000元从而拒绝新工作。是否提前还贷也是一样的道理。

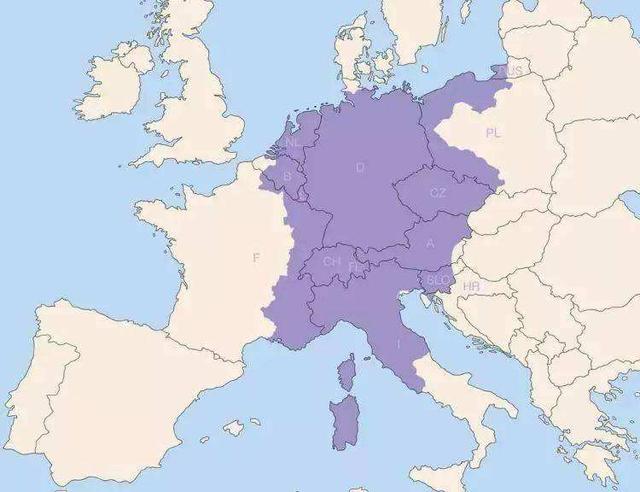

之前20年的月供中利息确实占据了主要部分,但这些都是沉没成本,不能作为是否提前还贷的决策因素。比如,上面的例子中,还了20年后还剩下50.61万元贷款本金,不提前还款则每月依然要按照5%的贷款利率计算利息;还了25年的话还剩下28.45万元本金,不提前还款还是得按照5%的利率计算利息。

如果你的投资收益率不到5%,甚至钱留在手里每年带来的收益率连4%都达不到,那么用不着犹豫,不论已经还了20年还是25年的月供都可以提前还款,千万不要被还贷后期提前还款没有前期划算的谬论影响。

说到底不论还贷周期进行到哪一步,决定是否提前还款的因素就一个,那就是你的平均投资收益率是否比贷款利率高。如果高请不要提前还款,钱留在手里能够为自己带来更多的财富,低则提前还款,钱对你来说“没用”,还不如提前还掉少支出点贷款利息。

一定要给网上流传最广的提前还贷决策找一个正确的理由也不是不行,但要满足两个条件。

第一,不论何时你的投资收益率始终低于贷款利率;第二,还贷的前期你就有足够多的钱用来提前还款。同时满足这两个条件的可能性不太大,因为真如此的话当时何必找银行借钱买房呢?

以上纯属个人观点,欢迎关注、点赞@王五说说看,您的支持是对原创最好的鼓励!